杏彩体育登录_【光大中小盘公司深度】上海沪工(603131SH)

来源:杏彩体育官网app公司主要从事焊接与切割设备的研发、生产及销售,是国内规模较大的焊接与切割设备制造商,2013-2017年上半年出口金额连续位居行业第一。2017年三季度,公司实现营业收入5.25亿元,同比增加42.27%;实现归母净利润6191.84万元,同比增长22.98%。

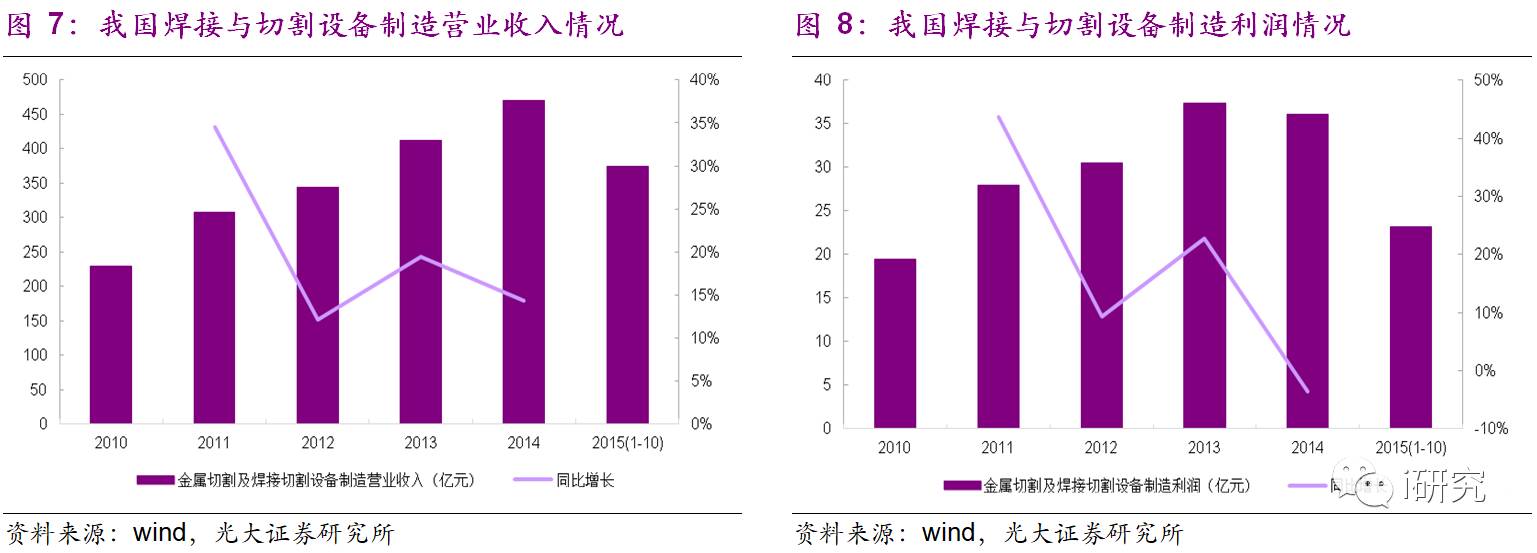

2014年我国焊接切割设备行业总营业收入达到470亿元,营业利润超过35亿元。另一方面,市场对自动化焊接与切割装备的需求逐步扩大,焊接(切割)机器人将是未来重点发展方向。

海外市场拓展具有准入门槛高、认证严格、认证周期长等高壁垒的行业特性,公司掌握关键核心技术,产品性价比极高,产业链完整,同时取得的各项资质有力地保障了海外业务的发展,且部分地区市占率正快速提升。

募投项目有望大幅提高公司盈利能力。据公司测算,募投项目达产后每年将新增净利润9219万元。我们认为,随着公司市场拓展及产能扩张策略的持续推进,公司业绩有望保持快速增长。

拟以5.8亿元收购航天华宇100%股权,进入航天军工领域。根据利润承诺,2017-2020年实现扣非经归母净利润将不低于3,000万元、4,100万元、5,500万元和6,700万元。重组完成后,公司将布局航天军工领域的相关业务,收购的优质资产有望成为公司新的利润增长点。

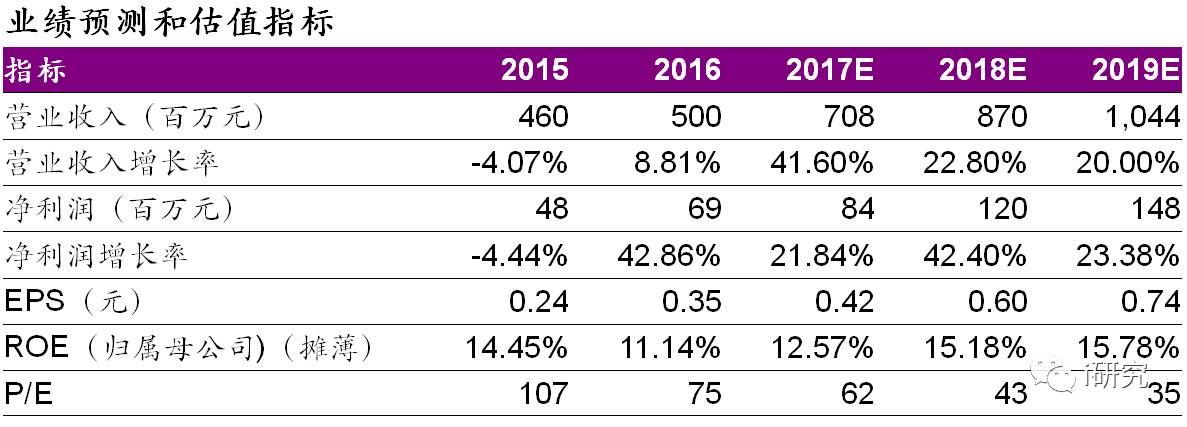

维持公司2017年盈利预测0.84亿元,由于公司产品销售收入快速增长,同时产品持续优化,多渠道拓展全球市场有望实现快速推进,上调2018、2019年盈利预测分别至1.20和1.48亿元,对应EPS分别为0.42、0.60和0.74元(原EPS分别为0.42、0.51、0.58元)。公司是国内规模较大的焊接与切割设备制造商,公司2013-2016年及2017年上半年出口金额连续位居行业第一,新产能投放将有效消除产能瓶颈问题,同时产品持续优化,焊接机器人业务逐步拓展,业绩前景可观,维持“增持”评级。

主要原材料价格波动的风险;出口退税率下调的风险;海外市场的风险;汇率波动的风险;资产重组失败的风险。

公司主要从事焊接与切割设备的研发、生产及销售,是国内规模较大的焊接与切割设备制造商,具有全系列产品生产能力,“沪工”品牌在行业内享有较高的声誉,产品远销全球104个国家和地区。根据海关总署信息中心统计的“其他电弧焊接机器及装置”产品类别,公司 2013-2016年及 2017年1-6月出口金额连续位居行业第一。

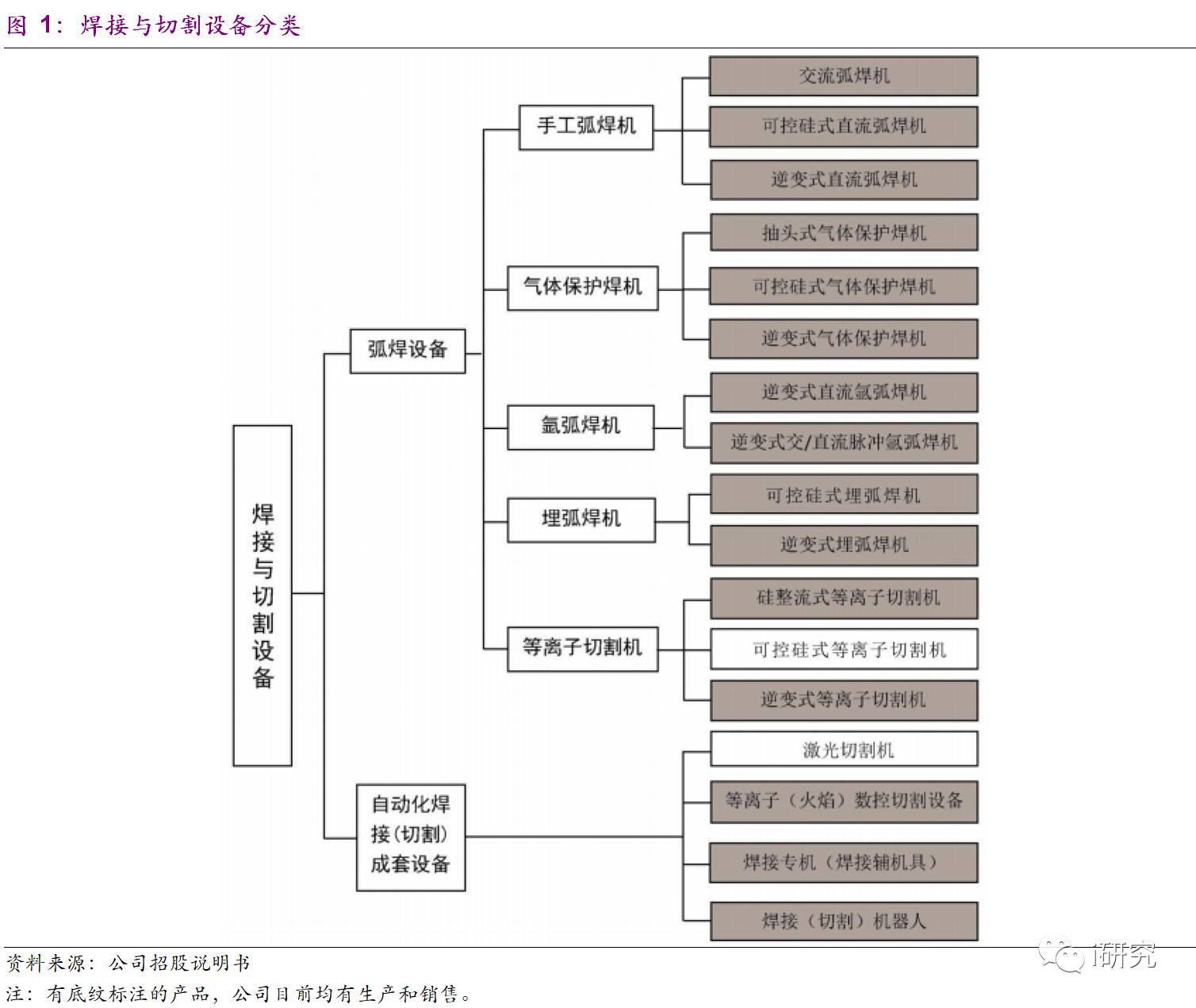

公司主要产品包括手工弧焊机、气体保护焊机、氩弧焊机、埋弧焊机、等离子切割机等弧焊设备系列产品以及等离子(火焰)数控切割设备、焊接专机、激光焊接(切割)设备、焊接(切割)机器人等自动化焊接(切割)成套设备系列产品。

公司主营的焊接与切割设备,分别被称为“钢铁缝纫机”和“钢铁剪刀”,是现代工业化生产中不可缺少的基础加工设备,只要用到金属材料加工的工业领域,就需要焊接与切割设备,其应用范围十分广泛,包括军工、航空航天、轨道交通、石化装备、管道建设、压力容器、桥梁建设、电力电站、机械制造、车辆、船舶、钢结构、建筑装饰、五金、家电等诸多行业。

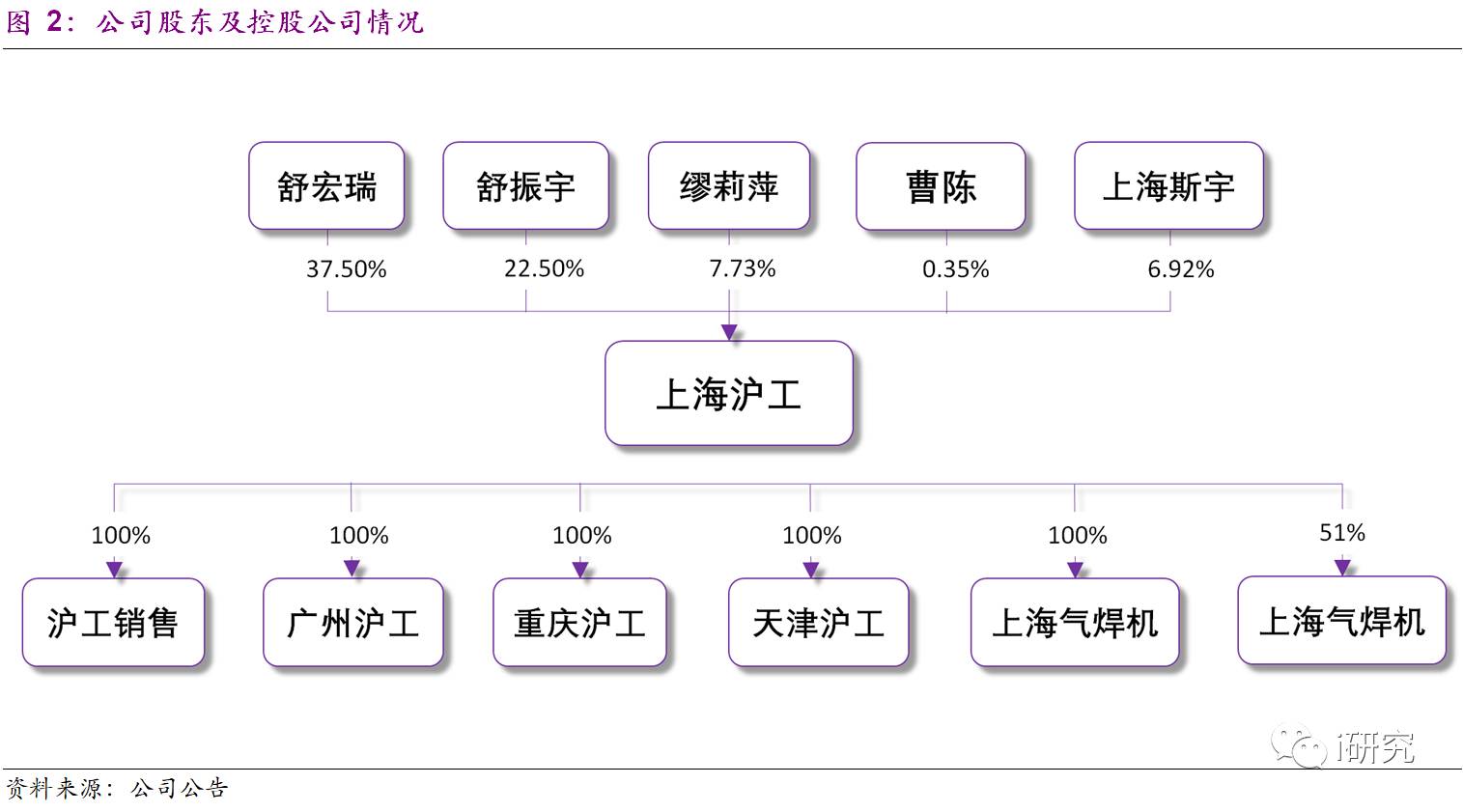

公司股权较为集中,有利于集中决策,控股股东持有65%以上的股权。舒宏瑞为董事长,舒振宇为总经理并持有上海斯宇投资30%以上的股权,缪莉萍为舒宏瑞之妻,舒振宇为舒宏瑞与缪莉萍之子,其构成一致行动人,是该公司的实际控制人,共持有公司65%以上的股权。

产品销售收入保持增长。2016年公司实现营业收入5.00亿元,同比增长8.81%;归属于母公司净利润6925.90万元,同比增长42.86%。其中,弧焊设备机器人及自动化焊接(切割)成套设备随着国内产业升级的加快,销售增长21.17%,其需求稳步增加。2017年三季度,公司实现营业收入5.25亿元,同比增加42.27%;实现归母净利润6191.84万元,同比增长22.98%。

国外销售快速增长。2015年国外销售收入为3.52亿元,同比增长0.57%,占总收入比例为76.55%;2016年国外销售收入为3.89亿元,同比增长10.61%,占总收入比例为77.82%,毛利率为32.97%,同比增长4.13%。

分产品来看,弧焊设备是公司主要的业绩来源。2013-2016年,公司弧焊设备销售收入占主营业务收入的比重分别为84.06%、82.23%、81.61%和82.04%。近年内销主要机型销售数量存在一定的波动,主要由于下业的工业用户,尤其是船舶制造、桥梁建设、钢结构等行业受社会固定资产投资增速减缓的影响,对焊接与切割设备的需求有所减弱。

从毛利率来看,2016年公司整体毛利率有所增长。2013-2016年,公司整体毛利率分别为28.71%、28.67%、28.65%和32.12%,其中弧焊设备自动化毛利率分别为29.41%、29.36%、29.41%和31.24%;自动化焊接(切割)成套设备毛利率分别为35.53%、36.42%、35.91%和36.03%;附件及零配件毛利率分别为17.92%、19.11%、19.18%和35.77%。2017年三季度公司整体毛利率为28.78%,有所下降,主要原因是:钢材、有色金属、线材等原材料价格持续上涨导致成本上升。

财务费用上升拖累净利率水平。2017年三季度公司销售费用为2925.11万元,同比增加0.94%;管理费用为4005.00万元,同比增加4.63%,主要是因为研发费用加大投入增加和公司的审计费用增加;财务费用为810.82万元,同比增加259.10%,主要是美元兑人民币汇率下降产生汇兑损益所致。

国际市场竞争格局。全球焊接与切割设备主要制造商集中于欧、美、日等发达国家和地区,占据了全球焊接与切割设备半数以上的市场份额,其中全球最大的三家制造商是林肯、米勒和伊萨,其产品竞争力主要体现在自动焊机、数字化焊机以及焊接机器人等高端产品。国际知名的焊接与切割设备制造商在国内的高端产品上优势明显,如美国林肯的埋弧焊机产品、奥地利福尼斯的数字化焊机产品,与之相比国内制造厂商尚有差距。

随着我国行业技术水平的不断提高,行业内优秀企业生产的手工弧焊机、气体保护焊机等产品已经具备了国际竞争力,正逐步替代了部分国外同类产品。

国内焊接与切割设备制造市场相当分散,整合空间较大。国内焊接与切割设备制造市场竞争充分,根据中国电器工业协会电焊机分会统计,目前行业内企业约700家左右,但其中年产值在一亿元以上的企业仅有二十几家,相当分散,行业具有较大的整合空间。

在弧焊设备领域,唐山松下、瑞凌股份、佳士科技、上海沪工、北京时代、山东奥太处于第一梯队,国内制造商的产品技术水平已经接近国外进口产品,在国内市场上占据了较大的份额。

在自动化焊接(切割)成套设备领域,华恒焊接、宁波金凤、江苏博大、上海沪工为国内主要的制造厂商。自动化焊接(切割)成套设备行业在国内发展历程尚短,但前景广阔,优势企业的发展空间较大。

切割焊接设备在工业领域有着大量的应用场景,随着我国近年来经济、工业不断发展,焊接切割设备市场需求不断增大,2014年行业总营业收入达到470亿元,营业利润超过35亿元。

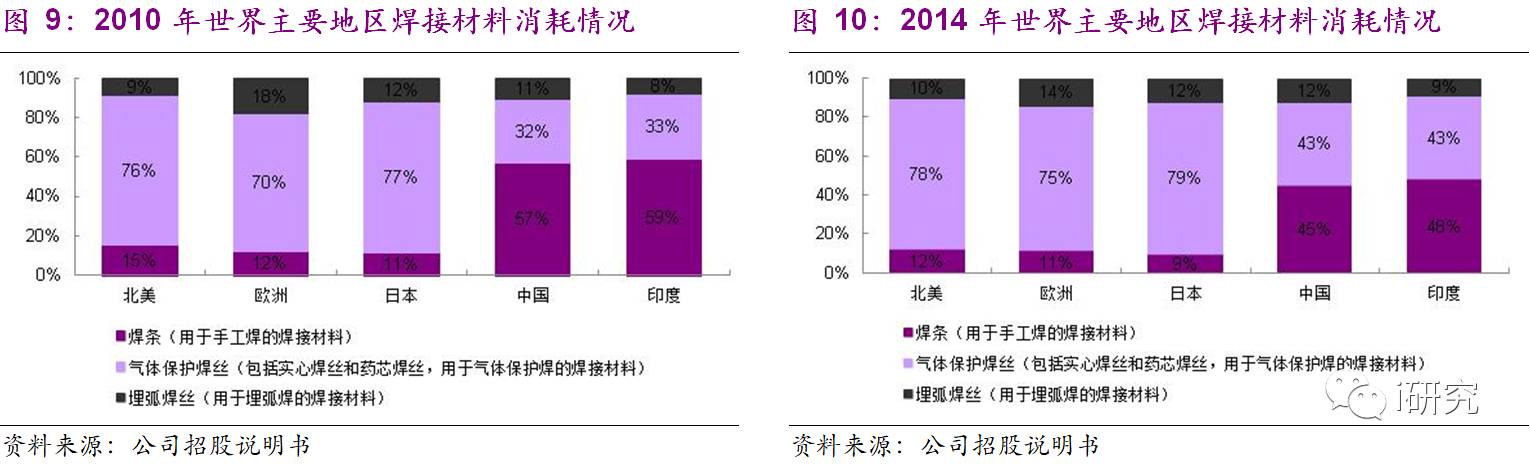

气体保护焊机在弧焊设备中比重将进一步扩大。焊接工作量需求的上升、日益上涨的人工成本以及金属加工对焊接精度要求的越来越高,使得下业对高效率、高品质和低使用成本的气体保护焊机的需求快速增加。根据日本Welding MART(Market Annual Research & Trend)及《焊接材料市场评论》相关数据,中国2010年用于气体保护焊机的焊丝消耗量占整体焊接材料消耗量的比重为32%,2014年的比重提升到43%。而北美、欧洲等发达地区2010年用于气体保护焊机的焊丝消耗量占整体焊接材料消耗量的比重已经分别达到了76%和70%,2014年的占比分别为78%和75%。气体保护焊机的应用增长趋势明显,但与发达国家及地区相比仍存在较大差距,未来发展空间广阔。故公司募集1.48亿元投资“气体保护焊机扩建及技改项目”,该项目达产后,可实现年产气体保护焊机274000台。

焊接与切割下业需求相对平稳,石化装备及其管道建设、电力建设、机械制造、建筑装饰等行业在2012年经历了由宏观经济导致的整体回落后,开始逐渐企稳。

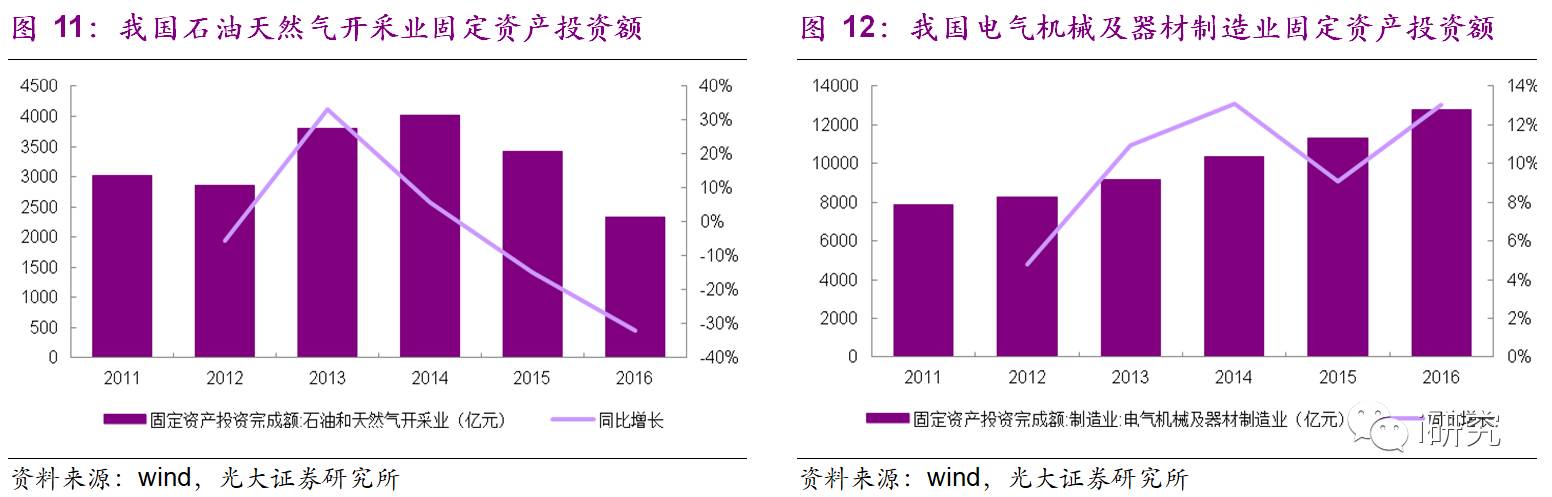

石化装备制造业:由于2014年全球油价断崖式下跌,造成国内三大油公司投资收缩,全国石化装备制造业同样面临严峻形势,以与切割焊接设备关系最紧密的油气管道制造实际投资完成额数据近三年有所收缩。

电力建设从近几年发展来看,我国电力建设投入维持较高水平,总体从历年水平来看,逐步攀升。2016年全国电网工程完成投资5426亿元,同比增长16.9%。电力建设的投入尤其是地面金属基建的建设,相当程度上拉动了与之相关的焊接设备的需求。

机械制造行业:作为“工业背后的工业”,焊接设备与整个机械制造业的景气度也密切相关。从机械制造行业历年收入情况来看,电气机械设备行业收入逐年增高显示了较高的景气度,整个行业总体上历年总营业收入在不断增加;2016年同比增速6.3%,其中电气机械制造行业增长最显著,而通用设备和专用设备行业也维持一定增长,这对于焊接切割行业带动作用较为明显。

一是向高附加值转型:以提高工业附加值水平为突破口,全面优化要素投入结构和供给结。